自从去年显示面板跌入谷底以后,我们就没怎么再关注这个子行业了。实际在半导体产业这波下行期局势明朗之前,显示行业就已经率先发出了预警信号。ecoesmc

作为面板类型的大头,LCD主要是2021年随新冠影响持续,而在产量和价格上发生史无前例的攀升的。强周期产业发展规律决定了,随后一波供过于求趋势到来。而且市场还遇上了需求端的明确疲软。可预见的是2022、2023这两年,显示行业基本跌入这波行情的谷底。显示行业2022年的倒退,应该是自2008年以来最严重的一次。ecoesmc

ecoesmc

ecoesmc

2022年下半年,面板厂开始努力控制产能利用率,但库存和ASP价格压力也迟迟不见放缓。从DSCC公开的数据来看,面板制造商这边TFT(薄膜晶体管)的引入(基于面积)几个季度持续下跌,但于在2022第四季度环比增长了3%,只是同比仍然下滑了21%;今年Q1的情况是总的TFT引入量环比下滑2%,同比下滑25%(6640万平方米)。当季面板库存天数小幅下降2%,但这需要考虑到中国农历年期间,许多工厂是停工状态,2%这个数字仍然是不乐观的。ecoesmc

我们还是从LCD与OLED两大类别,以及面板厂营收、库存情况、工厂利用率等数据,来看看现如今的显示行业盘整得如何了。ecoesmc

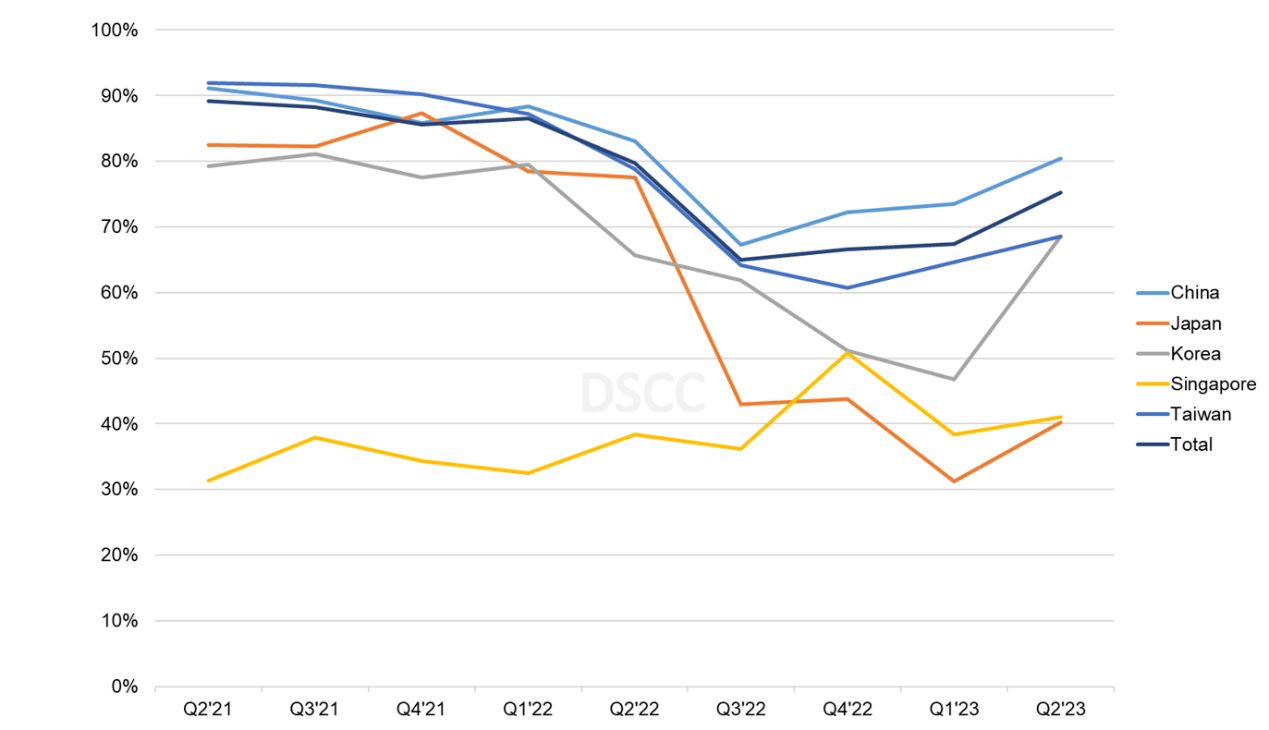

Fab利用率似抬头

自2021年Q4,LCD面板之上TFT的产能利用率达到这波行情的高点之后,宏观经济的不良影响开始全面发挥作用,地缘政治等不确定因素持续,2022 Q2和Q3这个数字分别下滑了6%和15%,Q3时TFT产能利用率已经降到65%,达到自2008年经济危机后的最低点。ecoesmc

去年最后一个季度的fab利用率数字是略有回升的,今年Q1进入盘整阶段,Q2预计会有略微的恢复迹象。不同国家或地区的fab恢复情况还是有差异的。比如说韩国两大面板厂三星和LG,都相继在远离LCD面板,全面转向OLED。OLED受到行业下行期的影响更小,但就产能利用率来看,过去这段时间的情况也并不乐观。ecoesmc

OLED面板几大类,分别是白光OLED(8.5代产线)、QD-OLED(量子点OLED,8.5代产线)、非柔性OLED(5.5代或更小产线)、柔性OLED(6代产线)。随消费电子市场下滑,这其中的任何一类在2022年下半年的产能利用率都未能超过70%。ecoesmc

ecoesmc

ecoesmc

TFT Quarterly Fab Utilization by Region, 2021-2023,来源:DSCC All Display Fab Utilization Reportecoesmc

LCD面板方面,2022年下半年主要的LCD制造商都对生产利用率进行了紧急控制。其中友达光电(AUO)和夏普的情况是最不乐观的。2022年Q3这两家面板厂的产能利用率都降到了50%以下。这一季,友达光电称其面板单位面积ASP价格环比只下降了3%。可见为了让面板价格保持平稳,面板厂在产能控制上基本做到了极致。ecoesmc

产能利用率数字最低位出现在2022年9月——几大主要面板厂的均值为61%。随后10月、11月就出现了增长;在12月的停顿后,1月份再度恢复增长。从DSCC预测的上半年趋势来看,产能利用率的回升应该是主旋律。ecoesmc

值得一提的是,LCD市场目前似乎有个产能利用率处在相对高位的玩家:HKC(惠科)。Q4其工厂利用率据说就已经回升到了83%,相比于行业均值的68%可以说是非常高了。虽然个体说明不了太多问题,这可能与HKC获取更多市场份额有关,而且目前也没有这家公司的库存数字;但大方向应该还比较明确。ecoesmc

LCD面板处于盘整期

LCD面板大行情一般关注应用大类中的LCD电视(市场价值占比约三成)。LCD电视面板价格也是自2021年年中之后一泻千里。其实直到2022年Q1都仍有不少企业错判市场形势,导致库存的进一步积压和价格的持续走低。ecoesmc

不同尺寸LCD电视面板价格从2021年中一直下拉到2022年夏季。2022年9月,LCD电视面板价格步入最低谷,之后就进入了调整阶段。10-11月面板价格略有回升,后续两个月则小幅下滑或持平,到今年2月再度略微抬头。季度环比增减数字,去年Q4维持了大约0.1%的水平上。今年Q1的情况还不错,均价有望增长最多2.7%。ecoesmc

从不同尺寸LCD电视面板的单位面积价格来看,当前形势也基本类似。一般来说更大面积的电视面板,单位面积会有一定的溢价。比如85寸大面板,单位面积的价格还是比小面板显著更高的。不过盘整期内,也就是从去年9月以后,75寸和85寸面板单位面积溢价显著减少。预计Q1、Q2,这方面的溢价还会变得更低。ecoesmc

ecoesmc

ecoesmc

Monthly Area Prices per Square Meter for TV Panels, January 2020 – June 2023,来源:DSCCecoesmc

比如去年年中,75寸面板每平方米价格还在144美元左右,相比32寸面板高出40%。到9月份,虽然两种面板都在跌价,但价格差距仍然差不多是40%。而今年1月,两者差距已经缩小到了21%。DSCC预计到6月份,这两个尺寸的面板单位面积价格差距还会缩窄到16%。ecoesmc

除了韩国的两家面板大厂,显示面板市场的大头仍然在LCD这边。虽说可预见的盘整期后,LCD价格会有回升,但就目前的价格状况以及依旧疲软的需求来看,大部分依赖LCD面板的企业去年Q3、Q4的营业利润仍然表现为赤字——实际去年我们就报道过,随LCD面板价格的下跌,大部分面板厂75寸以下面板价格都跌到了现金成本以下。ecoesmc

刨除未在财报中提供营业利润的三星,其他主要FPD(平面显示面板)供应商的营业利润平均为亏损13%。今年Q1的LCD面板价格以及产能利用率回升,对于行业而言当然是好事,但至少2023年上半年,大部分面板厂的营业利润数字应该仍然无法抹除赤字。ecoesmc

DSCC追踪2015年之后的的价格指数,2022年9月谷底的这一指数是30.5,今年3月预计会升到34;从同比增长率的角度,也是大概会在今年6月份以后摆脱负值。ecoesmc

当前市场的需求端疲软信号仍未有松弛。在去年下半年经历了中国双11、双12,以及欧美的购物季,中国春节之后,市场表现仍然不怎么样,今年Q1的供应链库存甚至还有回升。不过持续的低利用率正在逐渐拉低超量库存。3月到二季度,面板价格就还会慢慢回调。预计3月份LCD电视面板均价会比12月份提升1.9%,整体Q1则会比去年Q4增长约1.7%。ecoesmc

OLED面板今年预期增长2%

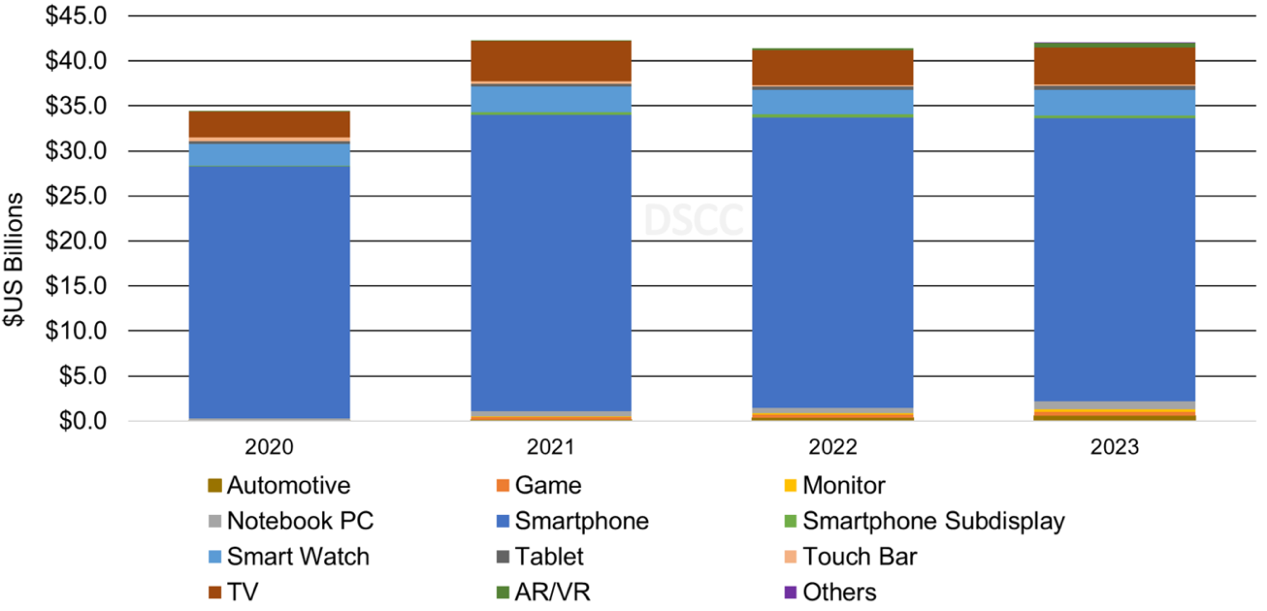

DSCC的OLED出货报告显示,2022年Q4,OLED面板市场收报于季度营收163亿美元,同比下滑3%;出货量同比下滑7%。那么2022年全年OLED面板市场价值总体417亿美元,小幅下滑了1%。ecoesmc

这其中主要负增长的两位选手是OLED智能手机同比下滑1%,OLED电视同比下滑9%。其他不少OLED应用都有增长,增幅应该还不小;只不过大幅增长的应用如AR/VR、汽车、游戏设备等,市场容量在智能手机(占到OLED市场7-8成左右的营收和出货量)面前都是不够看的。ecoesmc

一般Q4总有一些重大利好。比如说每年Q4是新款iPhone的销售旺季。去年Q4,iPhone 14 Pro系列的环比增幅达到了三位数;像OPPO、小米之类的手机厂商,新品出货量也有较大幅度的环比增长。所以OLED智能手机Q4的出货量和营收大约都有3%的同比增长,但也依旧未能抵挡OLED面板整体下滑的大趋势。ecoesmc

2023Q1的数字不容乐观。DSCC预计这一季OLED面板营收同比下滑24%,也是因为采用OLED屏幕的手机和电视发生了比较大的出货量下降。其中智能手机应用方向的面板营收同比预计下滑21%,电视则下滑约39%。ecoesmc

目前OLED面板市场的大头都是被三星(Samsung Display)拿走的。Q1三星的AMOLED面板营收占到总体市场的54%;紧随其后的是20%左右的LG Display和有望在这一季达到15%的京东方(BOE)。关注OLED面板市场的读者,可以着重关注这三家企业今年的财报。ecoesmc

DSCC预期,OLED面板今年全年营收增长2%,达到约420亿美元左右。市场恢复的主力应用包括显示器、AR/VR、汽车、笔记本PC、电视、平板。通常列为利好因素的还有中国今年的防疫政策相对放开,以及从年初CES展会看到行业更为激进的价格策略,和新品类即将入市——尤其是在面向IT应用时,如更大尺寸的QD-OLED显示器。DSCC新一年对于OLED的预测好像非常乐观。ecoesmc

ecoesmc

ecoesmc

Annual OLED Panel Revenue by Application, 2020-2023,来源:Q4'22 OLED Shipment Reportecoesmc

DSCC认为今年用于智能手机的OLED面板出货量会有同比7%的增长,主要是因为柔性面板11%的增长和可折叠OLED面板45%的增长。其他类别应用的出货量同比增长包括,OLED笔记本PC,50%增长;OLED显示器,171%增长;OLED电视,12%增长;OLED平板,34%增长;OLED智能手表6%增长;OLED汽车105%增长;AR/VR,247%增长。(基于这些数字和年度总体2%的营收增量预期,智能手机OLED面板的营收增量应该持平或甚至有所减少)ecoesmc

不过毕竟OLED面板在LCD面板面前,市场规模还是不够看的。所以2023年全年显示行业大趋势仍然会走低。这里面还需要考虑到LG和三星会关闭更多LCD工厂,以及当前需求端的疲软,其他制造商延后产能扩充。DSCC预计2023年,LCD产量跌3%,OLED产量增加6%。显示行业市场价值2023年的总体下滑依旧不可避免。ecoesmc

责编:Elaine