2021年第一季度电子元器件采购调查报告出炉!

2021-03-30 11:41:15

目前,全球疫情得到一定程度的控制,但2021年不确定因素依然很多,地缘政治和国际货币政策仍影响着全球经济的复苏进程。此背景下的电子产业走势如何?《国际电子商情》正式发布“2021年第一季度电子元器件采购调查!为电子产业发展提供一些参考(注:80%标本为本土企业)...

如图4所示,Q1紧缺元器件类别TOP5依次为:MCU(19%)、电源管理芯片(13%)、MOSFET(9%)、存储(9%)、CPU/GPU(8%)。其中,MCU和功率器件依然是最紧缺的元器件类型。在多品类元器件普涨的影响下,终端采购已将备货周期提前了5-6个月。f9jesmc

f9jesmc

f9jesmc

MCU仍是Q1最为紧缺的元器件,国际半导体大厂的交期普遍高达24-52周,但并非所有的型号都缺货。f9jesmc

根据艾睿电子Q1的市场报告,以市场最紧俏的ST MCU为例,大部分型号都是零库存状态,但诸如32位STR710FZ1H6以及8位STM8S903F3M6和STM8S207M8T6BTR等产品当前都有货。f9jesmc

模拟IC的交期普遍在20-24周,个别厂商交期已高达40周和52周。f9jesmc

MOSFET和分立器件Q1国际半导体大厂的交期普遍在20-40周,个别厂商高达50周。MOS方面Q1国产厂商迎来新进展:士兰微宣布从3月1日起对所有的MOS产品、IGBT、SBD、FRD、功率对管等产品调价;德普微也宣布从2月21日起,针对MOS产品型号做价格调整。f9jesmc

Q1 DRAM交期在14-28周不等,其中DDR2、DDR3的涨幅仍然很明显;DDR4则受到DDR3的追价而持续上扬,3月DDR3 4Gb颗粒均价单月涨幅约6.8%。f9jesmc

从供应端来看,三星、美光、SK海力士三大原厂的DDR3产出仍持续下滑,台厂南亚科已将部分20nm及30nm的DDR4投片转换回DDR3;华邦电子选择重点支持DDR2及DDR3 1Gb/2Gb小容量产品;力积电可能将部分逻辑IC代工产能转移至DRAM。《国际电子商情》预计DRAM供不应求的态势至少延续至今年上半年。f9jesmc

被动元器件方面,Q1国际大厂的交期普遍在16-30周,个别厂商高达44周和52周。Q1钽电容、MLCC最长交期已达30周,国巨4月1日起对芯片电阻、MLCC预计调涨10-20%,首度将合约客户纳入调涨范围。据供应链消息,三星电机部分MLCC产品已于3月1日正式涨价,涨幅达10%-26%,将于4月1日执行。f9jesmc

众所周知,缺货涨价的深层次逻辑是“供需失衡”,但这一波元器件缺货涨价是多个因素叠加的结果。此次涨价幅度之大、交期之长、普及面之广几乎可以用“失控”来形容,且将在一段时间内常态化。f9jesmc

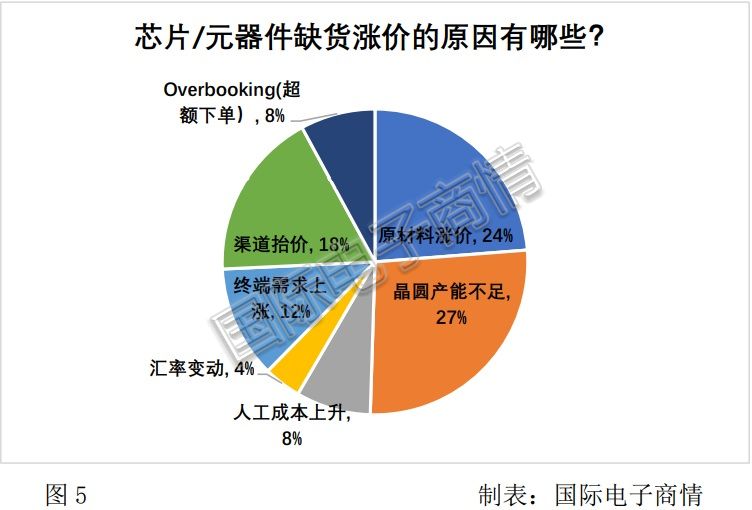

如图5所示,终端需求仅占12%的比重,其余主要受晶圆产能不足(27%)、原材料涨价(24%)、人力成本上升(8%),叠加渠道炒货(18%)、超额下单(8%)、汇率变动(4%)等因素的共同作用。f9jesmc

f9jesmc

f9jesmc

晶圆产能紧张、原材料涨价二者相加已超过50%的比重,足见其影响之深远。值得注意的是,原材料涨价的影响已传导至消费者末端。3月初,因铜价大幅上扬,美的、TCL、志高、海信、奥克斯等家电企业不堪重负,已相继将部分产品价格上调5%至15%。f9jesmc

微信扫一扫,一键转发

关注“国际电子商情” 微信公众号

2024年,6家上市分销商中有3家实现归母净利润同比增长。

对于许多中国企业而言,不“出海”就会被淘汰“出局”。因此,积极拓展国际市场、提升全球竞争力,已成为这些企业持续发展的必由之路。

寒武纪股市“非理性繁荣”?

国际电子商情13日讯 据美国半导体行业协会(SIA)日前发布的数据显示,2024年11月全球半导体销售额达到了578亿美元,环比增长1.6%,连续第八个月实现月度增长,并创下历史新高。然而,在这一整体增长的背景下,不同地区的市场表现却呈现出显著的差异...

过去几年,对能源电网现代化和数字化的投资未能跟上能源需求和要求的步伐。

AI芯片市场异常活跃,扰动业内的一池春水。

1月份销售前景最强劲的是机电/连接器类产品。

2025年具身智能机器人走向何方?

对全球供应链而言,2024年是极为动荡的一年——众多挑战交织在一起,对全球企业和政府的应对能力提出了严峻的考验。

“新型基础设施建设”(以下简称“新基建”)一词首次出现在公众面前,是在2018年12月19日-21日召开的中央经济工作会议上,会议明确了5G、人工智能、工业互联网、物联网等“新型基础设施建设”的定位。

低空经济赛道频现利好。

随着配套技术的发展,移动机器人已经准备好进入新的市场,改变制造业、最后一英里配送、农业和医疗保健。

近日,Tokyo Electron(以下简称“TEL”)宣布,将在日本宫城县建造一座新的生产大楼,由TEL的制造子公司TEL宫城公司

近日,北京大学物理学院杨学林、沈波团队,联合宽禁带半导体研究中心等多个科研机构,在氮化镓外延薄膜中位错的原

数据中心/云计算可以说是人工智能领域的核心,占据了英伟达总收入的85%~90%。

近日,重庆市人民政府办公厅印发《重庆市推动经济持续向上向好若干政策举措》,提出支持科技领军企业、产业链龙

2月10日消息,据彭博社记者马克·古尔曼报道,苹果公司取消了一款与Mac连接使用的AR眼镜项目,但仍在积极推进独立

韩国媒体TheBell报道,三星正在为旗下自研处理器Exynos2600投入大量资源,以确保其按时量产。

尽管全球平板电脑市场在2024年的大部分时间都保持着两位数的增长,但在2024年Q4,平板电脑出货量仅同比增长3%。

2月7日,日本AR眼镜光学厂商Cellid宣布,公司通过定向增发完成总额1300万美元(约人民币9478.95万元)的融资。

近日,多家媒体发布消息称,瑞芯微前副总经理陈锋将出任Arm在中国的合资公司安谋科技首席执行官(CEO)一职。

美国市场研究机构Gartner发布2024年全球半导体厂商营收排行榜。

随着传统扩展方式的成本和复杂性上升,先进封装已成为满足人工智能(尤其是大型语言模型训练)性能需求的一种方式

2024年Q4,全球笔记本电脑出货量同比增长了6%,达到5450万台。

英飞凌位于曼谷南部沙没巴干府的新后道厂破土动工,该厂将扩大公司在亚洲的生产布局。

2024年,集成电路行业在变革与机遇中持续发展。面对全球经济的新常态、技术创新的加速以及市场需求的不断变化

雅加达,印尼- 2025年1月14日 - 全球技术解决方案供应商艾睿电子(Arrow Electronics)与印尼初创协会合作(STARFIN

无畏挑战 共创未来祥龙回首留胜景,金蛇起舞贺新程。在2025年元旦新年之际,深圳市凯新达科技有限公司(以下简

最新Wi-Fi HaLow片上系统(SoC)为物联网的性能、效率、安全性与多功能性设立新标准;

配套USB网关,轻松实现Wi-

随着与三安光电的碳化硅合资工厂落地重庆,2024年6月,意法半导体与重庆市彭水自治县同步启动了可持续发展合作

凯新达科技 自由之旅 征途同行

NVIDIA Jetson Orin™ Nano Super 开发者套件是一款尺寸小巧且性能强大的超级计算机,重新定义了小型边

德州仪器今日推出了全新的集成式汽车芯片,能够帮助各个价位车辆的驾乘人员,实现更安全、更具沉浸感的驾驶体验

广州飞虹半导体科技有限公司成立于广州越秀区,诚信经营20多年。主要研发、生产、经营:场效应管、三极管等半

近日,半导体存储品牌企业江波龙与工业和信息化部电子第五研究所(中国赛宝实验室,以下简称“电子五所”)在江波龙

深圳迈巨微电子有限公司深耕锂电池管理芯片领域,围绕电池健康和安全,电池电量计算二个核心技术能力,提供完善的

点击查看更多

北京科能广告有限公司深圳分公司 版权所有

分享到微信

分享到微博

分享到QQ空间

推荐使用浏览器内置分享

分享至朋友圈