热门标签

近期,《国际电子商情》发布了一系列集成电路盘点文章,受到了大量读者的关注。在此基础上,小编对模拟器件也做了分类和梳理(文内附供应商表格)。

随着通信、汽车终端需求的不断提升,全球市场对模拟芯片的使用量大大增加。以电源管理芯片为例,国外厂商几乎垄断了高端电源管理芯片市场,不过近年来国内厂商奋起急追,在市场上涌现了一批新生力量。wKqesmc

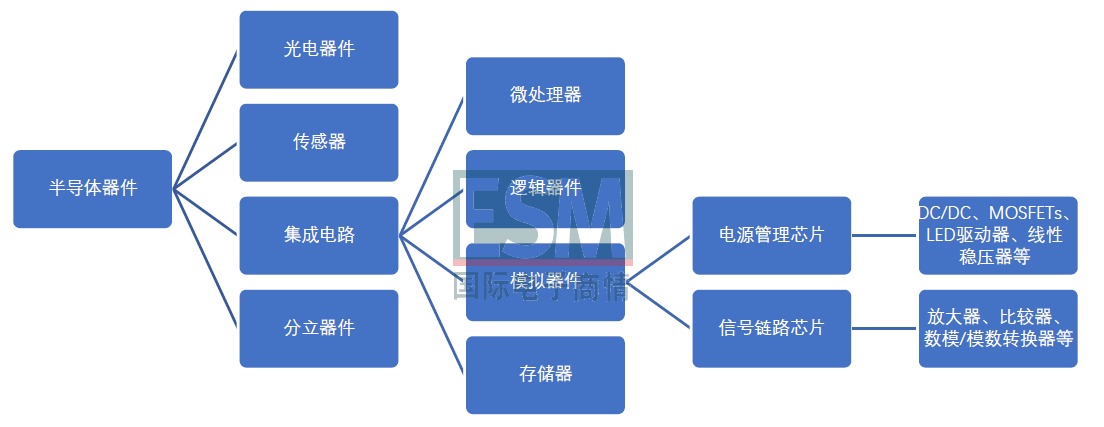

半导体器件包括集成电路、光电器件、分立器件、传感器,而集成电路又可细分为微处理器、模拟器件、逻辑器件、存储器,这些器件又可分为数字集成电路和模拟集成电路。其中,数字集成电路约占据集成电路市场的85%以上的份额,模拟集成电路占15%以下的份额。wKqesmc

wKqesmc

wKqesmc

图1 模拟器件的大致分类 制图/来源:国际电子商情wKqesmc

数字集成电路是对离散的数字信号进行算术和逻辑运算的集成电路,其基本组成单位为逻辑门电路;模拟集成电路主要是指由电阻、电容、晶体管等组成的模拟电路集成在一起用来处理如声音、光线、温度等连续函数形式模拟信号的集成电路。wKqesmc

按应用类型来分,模拟器件可分为通用型模拟IC和专用型模拟IC,其中通用型模拟IC是通用产品,包括电源管理类和信号链类(射频信号链与模拟信号链),专用型模拟IC为特定场景应用设计,可应用在通信、消费电子、计算机、汽车、工业及其他领域中。wKqesmc

wKqesmc

wKqesmc

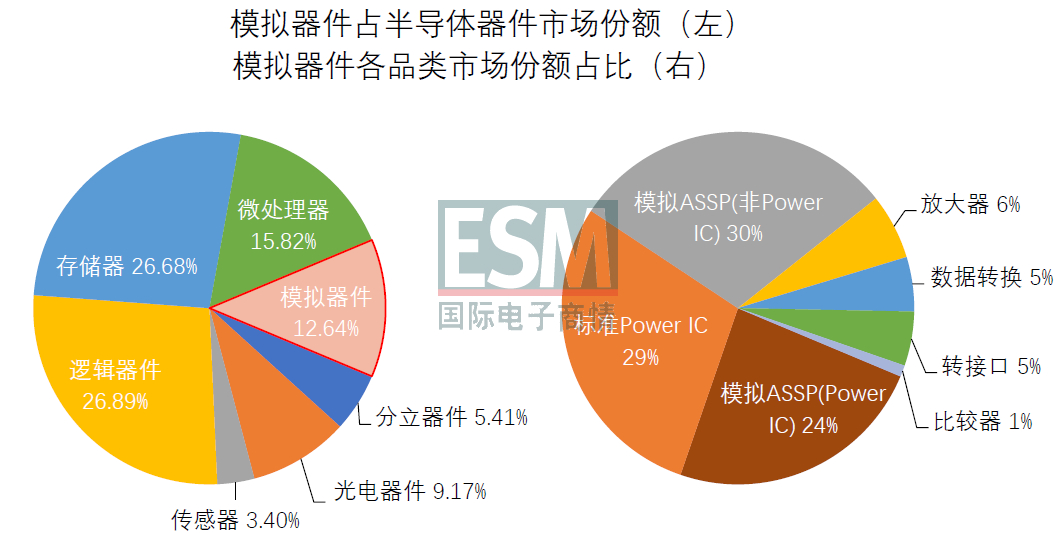

图2 左:模拟器件约占半导体12.64%的市场份额(数据来源:WSTS) 右:电源管理芯片约占约占模拟芯片53%的市场份额(数据来源:IDC) 制图:国际电子商情wKqesmc

目前,已经有多家分析机构针对半导体器件的类别和市场占比做了统计,《国际电子商情》主要引用了世界半导体贸易统计协会(WSTS)和IDC的数据。wKqesmc

据图2【左】WSTS数据显示,模拟器件约占半导体器件市场份额的12.64%,而IDC又在模拟器件基础上往下做了细分——标准Power IC占模拟器件29%的市场份额;模拟ASSP(专用标准产品)中,非Power IC占30%、Power IC占24%;其他器件,如放大器占6%、数据转换和转接口分别各占5%、比较器占1%。总体来看,电源管理芯片(含标准Power IC和模拟ASSP用途的Power IC)占模拟芯片53%的市场份额(图2【右】)。wKqesmc

wKqesmc

wKqesmc

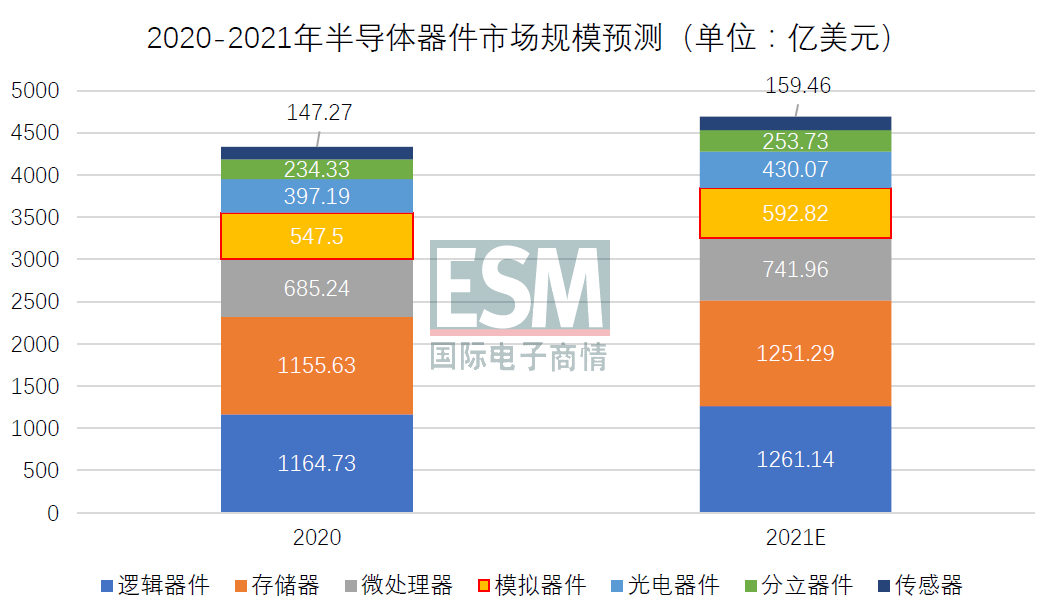

图32020-2021年半导体器件市场规模预测 制图:国际电子商情 数据来源:世界半导体贸易统计协会(WSTS)wKqesmc

WSTS还预测称,2020年,全球半导体产业共计增长5.1%,市场规模达4331.45亿美元;到2021年,芯片销售额增速将为8.4%,达到4690亿美元。2020至2021年期间,半导体器件市场8成以上的份额由集成电路带来。结合图2【左】模拟器件约占半导体器件市场的12.64%,可知2020年全球模拟器件的市场份额为547.5亿美元、2021年将达592.82亿美元(图3)。wKqesmc

又据IDC统计,中国模拟芯片市场约占全球模拟芯片市场的36%。《国际电子商情》综合以上数据推出,2020年中国模拟芯片市场规模为197.1亿美元,2021年中国模拟芯片市场规模将突破200亿美元,达到213.42亿美元(约合人民币1361.9亿元)。wKqesmc

但中国半导体协会指出,截至2020年年底,中国模拟芯片自给率仅为12%左右,总体体量约为163亿人民币。以上数据体现出,国内模拟芯片企业面临的竞争极其激烈。wKqesmc

虽然国内模拟芯片市场超千亿规模,是模拟芯片消耗大国,但是原产自中国的模拟芯片不多,在全球模拟芯片市场的占比不高。目前,国内模拟芯片行业现状如何?下文主要列举了几组数据供大家参考。wKqesmc

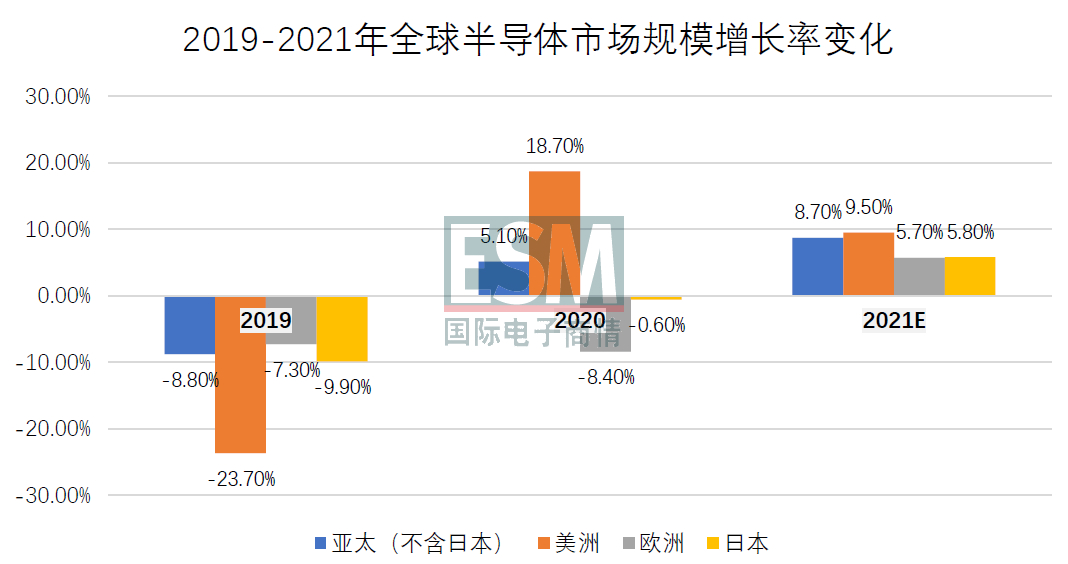

首先,观察全球主要区域的半导体市场的增长率,2019-2021年期间,全球半导体市场呈现正增长的趋势——从2019年的全球主要地区均为负增长,到2020年亚太(不含日本)和美洲地区的正增长,再到2021年的全球主要区域的正增长。wKqesmc

wKqesmc

wKqesmc

图42019-2021年全球半导体市场规模增长率变化 制图:国际电子商情 数据来源:WSTSwKqesmc

据图4可知,欧洲地区的增长率起伏较平稳,增长率高点和低点的波动较平稳;亚太地区(含日本)的增长率依次递增,到2021年均呈正增长态势;美洲地区增长率波动最大,从2019年的-23.7%到2020年的18.7%。wKqesmc

其次,美国半导体行业协会(SIA)的数据统计,2020年,美国半导体制造商的销售额为2080亿美元,约占全球总额的47%;美国芯片进口额为941.5亿美元,较2019年增长19.8%;美国本土的芯片产能仅占全球的12%,而1990年该数字为37%。该数据与美国本土建厂成本、用人成本高昂,美资厂商大量布局海外密切相关。同时,美国联邦政府倒逼制造业回流,台积电、三星等芯片制造大厂计划前往美国投资设厂,也是造成2020年美国半导体增长率大幅上升的重要原因。wKqesmc

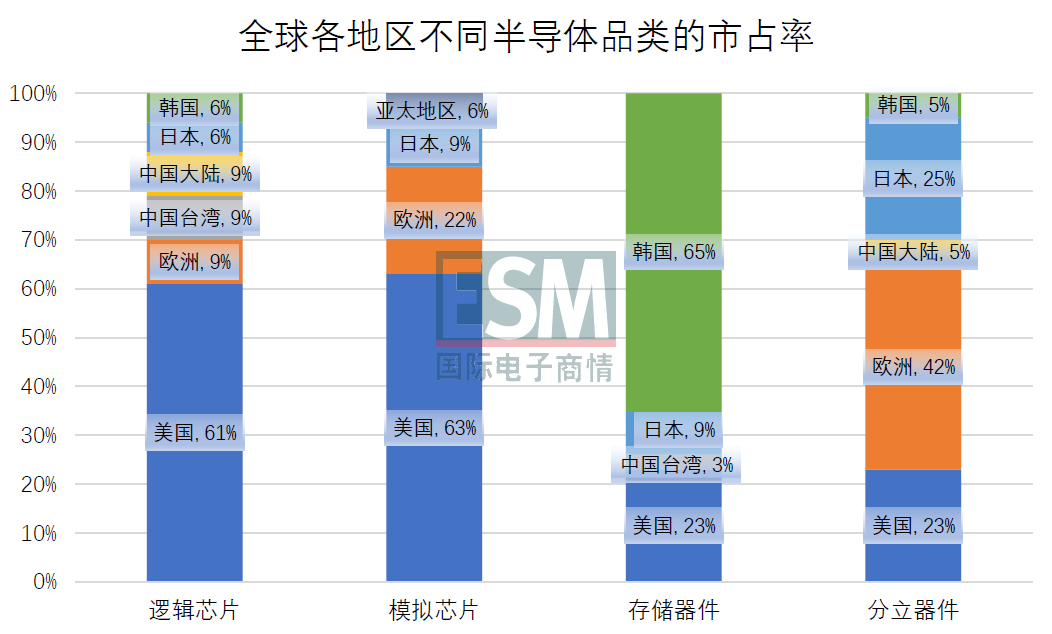

再次,根据SIA统计的2019年全球半导体市占:美国为47%、韩国为19%、日本为10%、欧洲为10%、中国台湾为6%、中国大陆为5%。该组数据还可进一步细化体现为全球各地区不同半导体品类的市占率。wKqesmc

wKqesmc

wKqesmc

图5全球各地区不同半导体品类的市占率 制图:国际电子商情 数据来源:SIAwKqesmc

中国大陆厂商在逻辑芯片和分立器件方面占有一定的市场地位,前者的份额为9%,后者的份额为5%(图5)。但在模拟芯片和存储器件领域,中国大陆厂商还需加速追赶。wKqesmc

实际上,国内存储厂商在部分领域已经实现突破,比如兆易创新NOR Flash跻身全球前三、聚辰股份EEPROM芯片市占率全球第三、长江存储加速128层3D NAND存储芯片研发、长鑫存储代工的兆易创新DRAM产品也正式发布。wKqesmc

wKqesmc

wKqesmc

图6 2020年全球模拟芯片TOP10企业市场份额占比 制图:国际电子商情 数据来源:IC InsightswKqesmc

不过,在模拟芯片领域,国内企业想要崛起还面临非常多的挑战,这从全球模拟芯片市场的竞争格局中可以大致看出来。wKqesmc

具体来看,全球模拟芯片的市场份额主要集中在龙头企业手中。从IC Insights公布的数据可看出,2019年全球前TOP10模拟芯片企业占据了67%的市场份额——TI(19%)、ADI(9%)、Infineon(7%)、Skyworks(7%)、ST(6%)、NXP(4%)、Maxim(4%)、OnSemi(3%)、Microchip(2%)、Renesas(2%),其他企业仅分食了37%的市场份额(图6)。wKqesmc

此外,数字芯片强调运算速度与成本比优化,而模拟芯片的升级更多地体现在电路速度、分辨率、功耗等参数方面的提升,强调高信噪比、低失真、低耗电和高稳定性。摩尔定律不适用模拟芯片,其技术的发展主要以技术经验的积累为主。合格的模拟芯片产品往往具备更长久的生命力,生命周期可超过10年。wKqesmc

鉴于技术迭代慢和生命周期长的特点,模拟芯片巨头的市场地位很难撼动。国产模拟芯片企业需要付出非常大的精力,才能在这样的市场环境中突围。当然,目前我国模拟芯片行业也显现出一定的优势。wKqesmc

中国市场对高端芯片的需求,也正倒逼企业往高端发展。海关总署数据显示,2020年中国进口集成电路超过3500亿美元,其中进口芯片颗数为5435亿颗;我国出口芯片1166亿美元,出口芯片颗数为2598亿颗。进口金额总数远超出口金额,如果换算成单颗芯片的均价,2020年进口芯片均价约为0.64美元/颗,出口芯片均价约为0.45美元/颗。wKqesmc

这意味着,我国对高端芯片的需求更多依赖进口。而新冠疫情和国际贸易争端等客观因素,又给全球供应链带来了消极影响,这势必将促使终端企业更加关注本土供应商,对后者而言是一个巨大的机会。wKqesmc

wKqesmc

wKqesmc

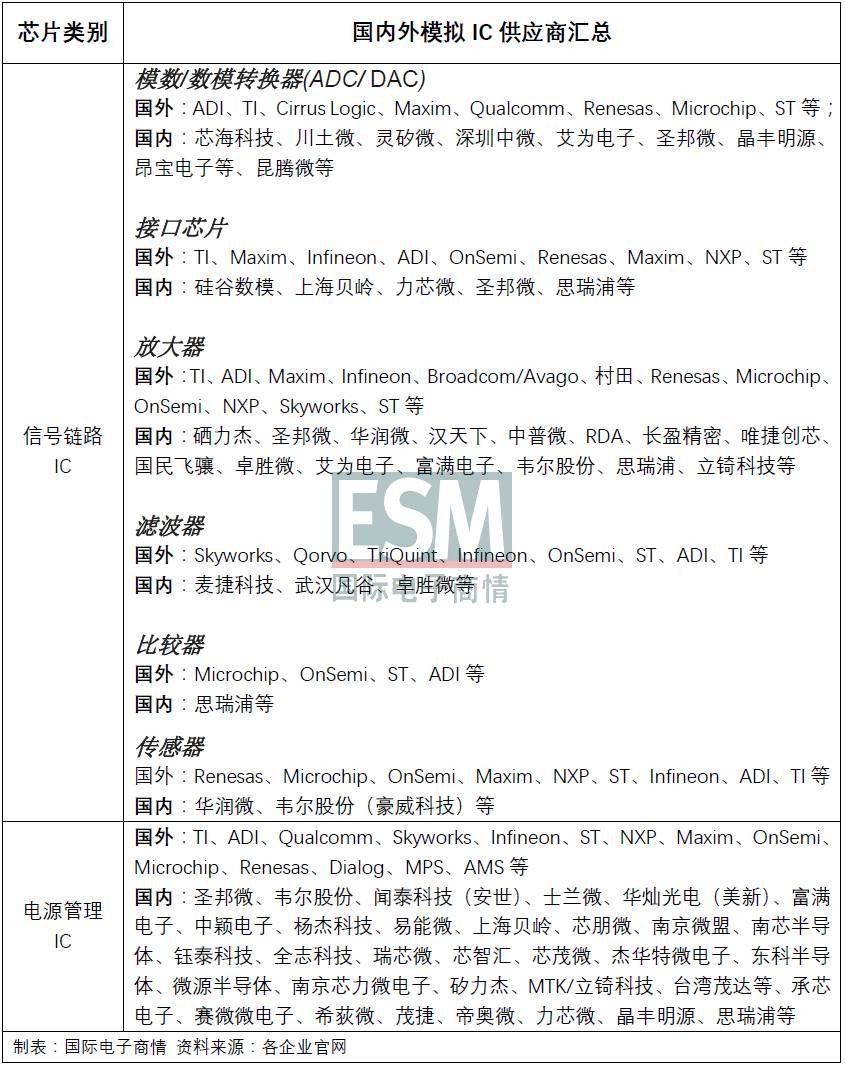

表1国内外模拟IC供应商盘点wKqesmc

信号链路芯片具备模拟信号的放大、变频、滤波等功能,电源管理芯片具备降压、升压、稳压、电压反向等功能。《国际电子商情》在此基础上,盘点了国内外模拟IC供应商(表1),复盘了我国模拟芯片企业的情况。wKqesmc

当前,我国模拟厂商在电源管理芯片方面,实现了部分器件的国产化,主要集中在电源管理、接口、运放、音频等领域。在信号芯片领域,国产企业以接口、放大器等产品的供应为主。其他的比如高精度ADC芯片,国产企业虽有布局,但产能与欧美企业相比,仍存在较大的差距。wKqesmc

不过,在电源管理IC领域,国产企业已取得一些成绩,走在前列的厂商正在角逐高端电源管理芯片。资本市场也在关注国产PMIC企业,近年来该领域的IPO、融投资动作频频。在IPO方面,2020年,瑞芯微、芯朋微、思瑞浦等企业正式登陆资本市场;在PMIC投资方面,小米长江产业基金投资了南芯半导体、帝奥微电子、必易微电子,华为旗下哈勃科技投资了思瑞浦、杰华特微电子,大基金旗下聚源聚芯入股了力芯微。wKqesmc

另外,从国内模拟芯片行业应用来看,通信占据39%的用量,工业占据19%的用量,汽车电子占据24%的用量,消费电子占据10%的用量,计算机占据7%用量,非民用占据1%用量。随着2020年Q1我国加速新基建规划,加之5G技术进一步落地,5G基站和5G智能机的快速渗透将进一步拉动模拟芯片的需求。wKqesmc

总的来说,本土模拟芯片企业的最大优势在于,背靠全球最大的需求市场。再加上,疫情推动消费电子需求增加,也将带动对模拟芯片的需求,相关产业链企业将受益。wKqesmc

wKqesmc

延伸阅读:wKqesmc

【建议收藏】逻辑芯片分类及国内企业梳理wKqesmc

【建议收藏】微处理器的分类及国内代表企业盘点wKqesmc

微信扫一扫,一键转发

关注“国际电子商情” 微信公众号

本文从观察到的两个有趣的市场与宏观趋势出发,来观览这高速发展、属于人类技术与生产力变革史的后续四五十年。

市场传言称金额达数亿元。

半导体产业本身是一个需要国际合作且产业链条极长的行业。一颗在美国设计的芯片,最终销往中国,从原材料到成品芯片,可能涉及大约10个国家和地区:有的负责提供材料和解决方案,有的

最后,请用一句话寄语“国际电子商情40周年”。

1985年,《国际电子商情》应运而生。

RISC-V与汽车的结合将成为兵家必争之地。

到2029年,Agentic AI将取代80%的人工客服。

早在2024年Q3,文晔科技的营收就已经超过艾睿电子。去年Q4笔者有发文表示,“2024年度的分销商营收排名将发生较大变化”。

进入2025年以来,短短2个月内,从8英寸碳化硅合资工厂通线,到企业赴港IPO,再到12家相关企业获得近30亿元融资,国内SiC企业在碳化硅赛道上丝毫没有停下来的意愿。

会做饭、会做家务,会唱会跳,还是个小医生……养老机器人离我们的生活不远了!

纵目科技和图森未来,跌倒在2025年的春天…

微控制器(MCU)领域曾长期被国际大厂所主导,它们凭借深厚的技术积累、广泛的市场布局,在过往的岁月里收获了丰厚的业绩回报。然而,2024年,这一格局发生了令人始料未及的转变,国际MCU大厂在这一年纷纷陷入业绩困境,财报数据惨淡、利润下滑、营收缩水等问题接踵而至。是什么因素让这些行业巨头遭遇“滑铁卢”?2025年会不会出现触底反弹?让行业从业者十分关注。

美通社消息,3月14日,“2025英飞凌消费、计算与通讯创新大会”(ICIC2025)在深圳举行。本届大会汇聚600多位业界精

近日,湖南省工信厅发布了《2025年湖南电子信息制造业重点项目名单》,涵盖先进计算、音视频、新一代半导体、人

3月15日,质鼎集团公众号消息,惠科东莞平板显示集群电子商务项目二期正式开工。

富士康、台积电、广达、华硕、联发科、友达光电等中国台湾20家电子企业2024年第四季度和全年财报汇总。

近年来,LED显示屏市场持续演进。回顾2024年,行业呈现出哪些发展态势?展望2025年及未来,市场又将面临哪些机遇与

近日,索尼正式发布新一代RGBLED背光技术系统,可实现4000尼特峰值亮度。索尼计划该系统将于2025年开始量产,并将

AI芯片是半导体最大的增长点,先进封装则是制造AI芯片的关键技术。此前英伟达H100成本约3000美元,而用先进封装

截止2024年底,17家欧美固态电池企业融资总额已突破42亿美元。

曾几何时,中国半导体几乎不断有大基金投资、大项目上马,以及美国制裁的新闻。长期处于聚光灯下,中国半导体成为

Dynabook在退出十年后宣布重返美国消费市场。

Canalys最新数据显示,受到消费需求激增8%的推动,2024年第四季度中国大陆的PC市场开始复苏,同比增长2%。

根据TrendForce集邦咨询最新调查,2024年第四季由于Apple(苹果)手机生产进入高峰,以及中国部分地方提供消费补贴

德州仪器近日推出了全球超小型 MCU,进一步扩展了品类齐全的 Arm® Cortex®-M0+ MSPM0 MCU 产品组合。

创新是企业持续发展最大的价值。

“闪迪(Sandisk)又回来了!”在3月12日的存储年度盛会CFMS MemoryS 2025上,闪迪公司全球产品副总裁Eric Spa

摩尔斯微电子推出合规的Wi-Fi HaLow片上系统(Soc),开启欧洲连接技术新纪元。超低功耗、远距离连接功能现已为

CFMS | MemoryS 2025已圆满落幕,期间包括三星电子、长江存储、铠侠、美光、闪迪、高通、Arm、慧荣科技、S

Hyperlux™ ID iToF 系列将深度测量距离提升至最远 30 米,提高工业环境中的生产效率和安全性

26TB大容量CMR HDD助力WD Red Pro与G-DRIVE/G-RAID系列专业级产品矩阵,赋能数据存储拓展与生产力跃升

全新一代MCU可以满足各种区域控制架构和电气化系统需求,助力汽车制造商向软件定义汽车(SDV)过渡。

将出色的高

聚洵半导体科技(上海)有限公司(Gainsil Semiconductor Technology)于2016年成立于上海张江科学城,是一家全球

领域新成果领域新成果4月必逛电子展!AI、人形机器人、低空飞行、汽车、新能源、半导体六大热门新赛道,来NEPCO

后量子加密技术帮助保护数字基础设施免受量子计算机在将来带来的潜在威胁。

英飞凌坚信低碳化和数字化是未来十年的关键驱动力,半导体在应对能源挑战和推动数字化转型中扮演着重要角色。

近期热点

EE直播间

更多>>在线研讨会

更多>>

点击查看更多

Copyright © 2000-2025 eMedia Asia Ltd. All rights reserved.

北京科能广告有限公司深圳分公司 版权所有

分享到微信

分享到微博

分享到QQ空间

推荐使用浏览器内置分享

分享至朋友圈