热门标签

2020-2021年总体可谓显示行业的顺风局,然好景不长。去年底,我们撰文提到了LCD面板价格进入快速下行通道。这是显示行业当前的一个缩影。2021上半年LCD面板价格上涨程度之甚,也已经在某些层面创下了记录...

去年底,我们撰文提到了LCD面板价格进入快速下行通道。这是显示行业当前的一个缩影。2021上半年LCD面板价格上涨程度之甚,也已经在某些层面创下了记录。这其实可作为行业发展的分水岭事件来看。pNpesmc

综合整个显示行业,2020、2021这两年都可谓顺风顺水、形势大好。大方向的产品出货在增,价格在涨,以卖方市场为主、技术迭代促成成本降低、毛利率也稳步提升。但同时作为周期性产业,供需关系的周期性波动,也导致市场有高位就有低位。2022年可能将成为,或已经成为显示行业这波行情的新低谷;而且现在的情况正变得越来越糟糕。pNpesmc

pNpesmc

pNpesmc

DSCC(Display Supply Chain)首席执行官Ross Young最近发表主题演讲,从总体上概括了这两年显示行业的变化并做了未来趋势的预测。从大方向来看,市场的供过于求在今年已经成为主旋律。pNpesmc

实际从技术角度来看,LCD、OLED两个大的类别还在快速发展——所以行业周期性的变化、大方向上扬的趋势一时半会儿还不会变。LCD(液晶显示器)方面,miniLED的强劲势头是人所共知的,包括miniLED背光对于画面对比度、亮度的提升,以及在厚度、功耗方面的缩减进化。LCD本身在游戏应用的高刷新率、响应时间、可变刷新、功耗、厚度、边框宽度等方面都有持续进步。pNpesmc

OLED技术创新点仍然主要围绕成本缩减。OLED相关的技术进步方向,当前包括串联式RGB OLED、磷光蓝色OLED emitter、COE(color filter on encapsulation)、MLA(multi-lens arrays)、辅助电极、可变刷新——这些技术都能更大幅度降低功耗。另外面板供应商对G8.5-G8.7代基板的采用,高迁移率、低掩膜数量的IGZO背板,以及非传统硬式+薄膜封装(rigid + TFE)都有缩减面板厚度与重量,持续降低成本的作用。虽然其中的不少技术到2024年才会大规模上市。pNpesmc

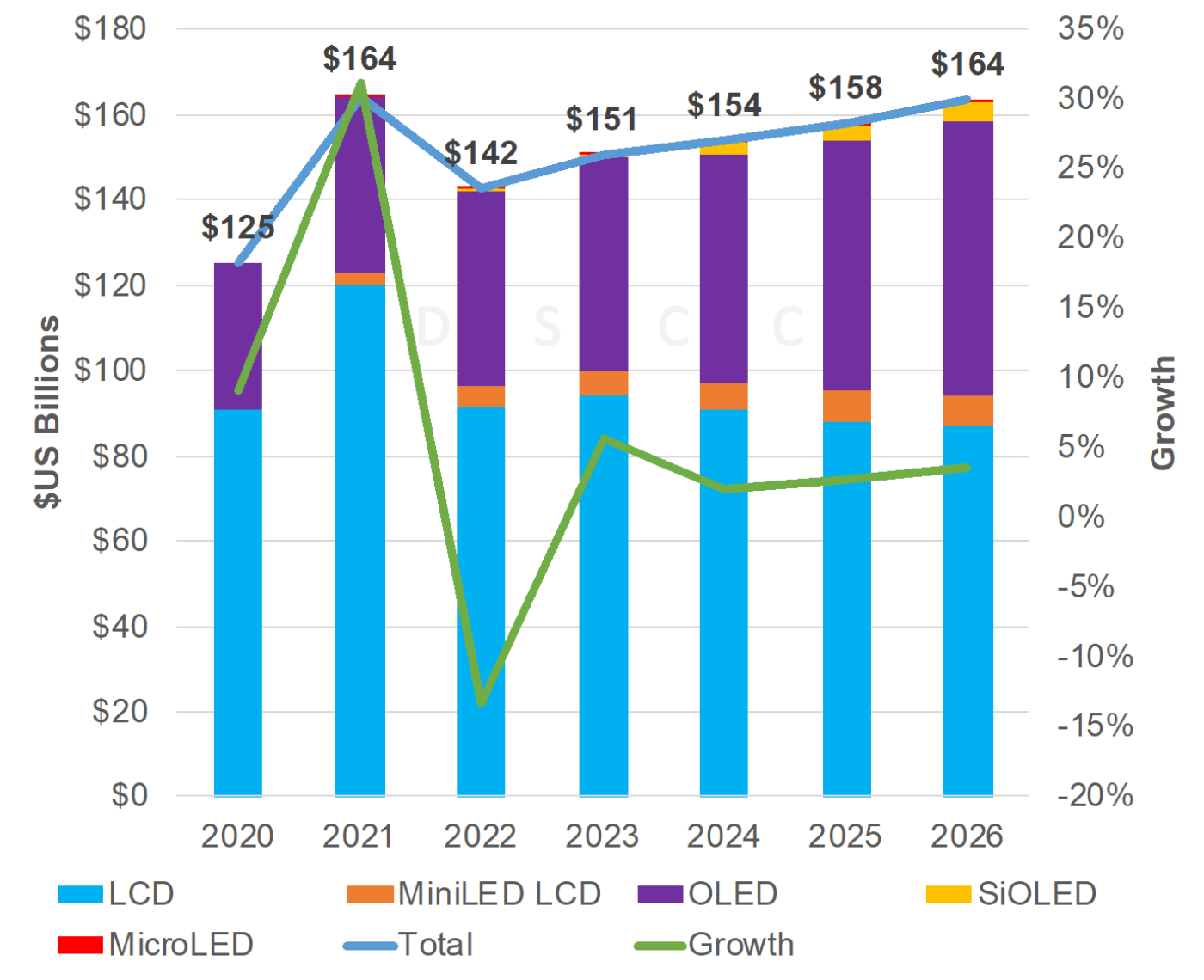

2020-2021年总体可谓显示行业的顺风局。2021年行业总体营收达到1640亿美元,同比增长31%。这波涨势与新冠疫情有很大关系,尤其是在家办公、上网课之类的需求,在2年时间内推升了笔记本PC产品销量;需求侧短时间内暴涨。2020年加上2021年上半年,显示行业的产能利用率是在强势推升的——实际上如果显示面板所需组件没有缺失的话,产能利用率还会更高。pNpesmc

供给侧在2020年未能快速跟上市场变化,玻璃涨价、DDIC短缺还在一段时间内出现了持续。这还导致了面板制造商一段时间内专注于产出更高利润率的产品。这就使得整个行业的毛利率推升到了新的高度。pNpesmc

这两年显示行业发生强势增长的子项主要有两个:IT面板,其营收2021年占到整体市场营收的29%——2010年的这个值还在20%左右,营收占比增长的关键因素包括价格的上调以及miniLED的采用;电视,营收占比达到了28%,除了面板涨价外,电视面板的面积这么多年来也在提升。而长久占据显示行业最大份额的手机,已经从此前的38%下调到了30%——这对近期唱衰智能手机行业的主旋律来说,大概又是个不怎么好的信号。pNpesmc

pNpesmc

pNpesmc

2019-2021年,显示面积总体也在变大,平均所有门类的产品显示屏对角线长度这3年增幅7%;其中显示器(monitor)的该值增长5%,平均来到了25英寸;电视显示屏对角线变长8%,达到47英寸。从面积的角度来看,电视仍然是整个行业占比最大的类别,2021年占到整个行业显示面积的69%。pNpesmc

DSCC的数据显示,此前因为LCD持续了1年的涨价,把京东方(BOE)送上了面板供应商营收第一的宝座,其营收增幅达到73%,在全行业的营收占比拉高至19.1%。三星(Samsung Display)则滑落到了第2的位置,紧随其后的是LG(LG Display)。LCD领域内,前8的供应商2021年营收都有两位数增长。可见LCD的一波涨价潮给多少企业造成了市场机遇。京东方、LG、友达、群创、华星都是其中的典型。pNpesmc

实际上如我们此前报道的,由于LCD的长时间涨价,某些原本已经在逐渐关闭LCD制造厂的企业(如LG)也短期内扩张了一波产能,延迟了关厂动作。pNpesmc

如果单纯看OLED面板类别,2021年三星仍然以59%的份额统治着这个门类的市场。但排位第二的LG拉近了与三星之间的距离,目前LG的OLED市场份额达到了23%。京东方2021年有个显著增长,iPhone 12/13、华为与荣耀智能手表都是其OLED市场增长的显著动力。pNpesmc

但2021年下半年,市场就开始发生变化了。其实从供需周期性变化的角度来看,这也是必然。供不应求时,诸多厂商看到市场机会,就开始加大马力生产,价格还在涨;加上半导体与显示行业的供应链很长,末端需求侧已经饱和之时,上游的感知往往还要慢上几拍,最终会达成供过于求的局面;行业就会开始进入下行期,生产出现收缩...并在一段时间后进入新一轮的供不应求。pNpesmc

但这两年的市场变数却比往常都还要多样,典型的比如宏观经济大环境已经不怎么理想。宏观经济大环境的不利、产能的持续推进、价格的上涨,都在随后造成了电视、平板、手机需求量的下降。pNpesmc

2021年几乎每个季度,产能都有2位数增长,销售价格因此开始滑坡。2020与2021上半年,价格涨幅最高达成172%,于是下半年跌幅最高达到54%,且这一趋势还在持续。Ross Young此处并未区分LCD和OLED,跌价主体显然还是LCD。2021 Q4已经成为FPD(平面显示面板)历史上LCD价格跌幅(环比32%)最大的一个季度。到今年Q1,LCD电视各类面板均价相比于OLED低了大约6倍。接下来的Q2 LCD跌价还会持续,虽然3月份的跌幅已经达到非常平缓的状态。pNpesmc

pNpesmc

pNpesmc

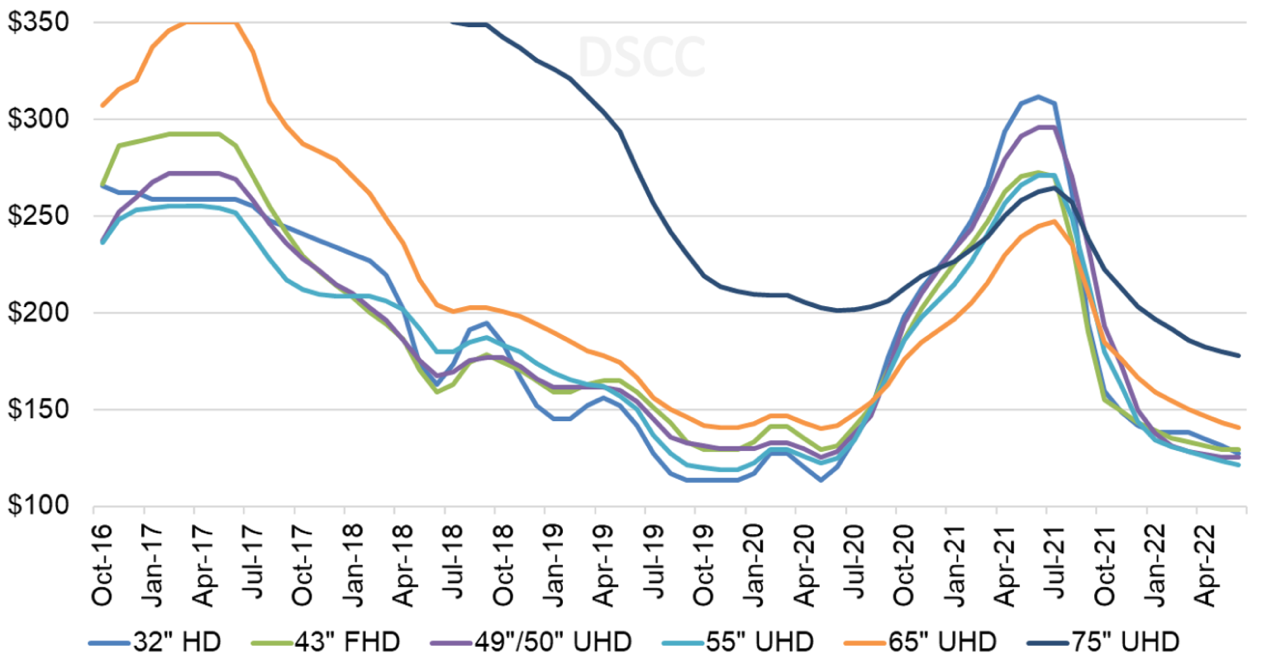

2018年1月-2022年6月不同尺寸的电视面板每平方米价格变化走势,来源:DSCCpNpesmc

需求端实际也没有有效响应供给端的价格下调,需求端疲软是主因。实际上,即便是OLED,市场需求情况也并不见得有多好。DSCC最新发布的OLED出货报告提到,今年一季度OLED面板出货量将发生4%的同比下滑,面板营收则将相对持平。即便汽车、显示器、笔记本PC、智能手表、平板市场对OLED面板需求量正在飙升,智能手机、电视的需求显著下滑趋势仍然无法抵挡,尤其手机应用占到OLED市场营收的78%左右。而且还有苹果MacBook去掉touch bar设计等个体事件的不良影响。pNpesmc

DSCC总结需求端疲软的主要原因包括:(1)各种原因促成的通胀,包括新冠、美国货币政策调整;(2)俄乌冲突,对需求侧的直接影响,以及各方限制措施致能源价格暴涨;(3)中国受到新冠再度冲击,封控策略影响到了供应链;(4)消费市场上IT与电视应用趋于饱和;(5)可自由支配开支减少,源于油价、交通成本、生活成本等的变高;(6)更多政府政策的影响,比如美国加息;(7)消费开支从硬件更多转向服务。pNpesmc

最终从各国GDP目标下调就能看出宏观经济受到的冲击。与此同时,诸多因素也更直接的导致显示设备供应商正面临成本增长的问题,比如说能源问题导致的运输成本提升;PI(聚酰亚胺)、CPI(透明聚酰亚胺)、PET(聚酯)等材料成本也受到油价影响;乌克兰氖气停供,短期内本身就对生产制造产生了影响。pNpesmc

当然回到根本,供需关系的周期性变化,仍是LCD这类产品产能大规模扩张(比分析机构预期中扩张得还要多很多)、价格下跌、供过于求的内因。DSCC尤其提到了IT应用(包括显示器、笔记本、平板等设备)的投资,许多面板供应商此前认为IT市场必将持续上涨。但实际上IT市场于2021年达到了需求顶峰。不少扩充的产能,当前也只能分配给汽车等其他领域。OLED、miniLED(LCD)持续降低成本,实际在IT市场正是一展身手、替换传统LCD的大好时机。可惜需求量降低,随即将要面临的价格战可能正在到来。pNpesmc

市场参与者对于电视、IT等品类的过分乐观,致产能利用率并未在短期内下调,供给侧以及面板价格压力今年下半年都不会小。DSCC因此在4月份的报告中进一步下调了行业2022营收预测数据(-9%→-13%,142亿美元),如前文所述IT与电视应用会有两位数的跌幅;从显示面积的角度,DSCC的预期则从5%的增幅缩减至3%。pNpesmc

强周期产业的特点是涨有时、跌有时。跌完了自然就要开始涨了,尤其在技术迭代尚未完成的当下。DSCC预期显示行业的产能利用率将于2022 Q3达到最低谷(艰难期部分fab厂可能会关闭或转卖);且随着2023年更少的CapEx投入,行业缓步回暖(电视面板价格反弹),2024年将再度达到上行顶峰期。pNpesmc

另外2022-2026期间,显示产品出货量仍可达成3%的年复合增长率,主要是源于AR/VR、大面积的电子看板和标牌、汽车、智能手表的需求。DSCC仍然认为2026年IT市场显示屏的出货量仍低于2021年,不过显示面积会增长,比如说笔记本PC;汽车、电视、显示器等品类屏幕的面积也会变大。pNpesmc

pNpesmc

pNpesmc

来源:DSCCpNpesmc

而在营收方面,这期间的年复合增长率大约在4%左右,主要由AR/VR产品驱动,虽然手机和电视仍会是最大的两个产品门类。与此同时,随着OLED、miniLED、microLED等技术的发展及其成本的降低,传统LCD市场也会呈逐年下降趋势。DSCC预计,2026年整个行业可回到2021年1640亿美元的营收水平。pNpesmc

微信扫一扫,一键转发

关注“国际电子商情” 微信公众号

本文从观察到的两个有趣的市场与宏观趋势出发,来观览这高速发展、属于人类技术与生产力变革史的后续四五十年。

市场传言称金额达数亿元。

半导体产业本身是一个需要国际合作且产业链条极长的行业。一颗在美国设计的芯片,最终销往中国,从原材料到成品芯片,可能涉及大约10个国家和地区:有的负责提供材料和解决方案,有的

最后,请用一句话寄语“国际电子商情40周年”。

1985年,《国际电子商情》应运而生。

RISC-V与汽车的结合将成为兵家必争之地。

到2029年,Agentic AI将取代80%的人工客服。

早在2024年Q3,文晔科技的营收就已经超过艾睿电子。去年Q4笔者有发文表示,“2024年度的分销商营收排名将发生较大变化”。

进入2025年以来,短短2个月内,从8英寸碳化硅合资工厂通线,到企业赴港IPO,再到12家相关企业获得近30亿元融资,国内SiC企业在碳化硅赛道上丝毫没有停下来的意愿。

会做饭、会做家务,会唱会跳,还是个小医生……养老机器人离我们的生活不远了!

纵目科技和图森未来,跌倒在2025年的春天…

除了政府资金,提供支持的还有一个由 24 家沙特风险投资公司组成的财团。

美通社消息,3月14日,“2025英飞凌消费、计算与通讯创新大会”(ICIC2025)在深圳举行。本届大会汇聚600多位业界精

近日,湖南省工信厅发布了《2025年湖南电子信息制造业重点项目名单》,涵盖先进计算、音视频、新一代半导体、人

3月15日,质鼎集团公众号消息,惠科东莞平板显示集群电子商务项目二期正式开工。

富士康、台积电、广达、华硕、联发科、友达光电等中国台湾20家电子企业2024年第四季度和全年财报汇总。

近年来,LED显示屏市场持续演进。回顾2024年,行业呈现出哪些发展态势?展望2025年及未来,市场又将面临哪些机遇与

近日,索尼正式发布新一代RGBLED背光技术系统,可实现4000尼特峰值亮度。索尼计划该系统将于2025年开始量产,并将

AI芯片是半导体最大的增长点,先进封装则是制造AI芯片的关键技术。此前英伟达H100成本约3000美元,而用先进封装

截止2024年底,17家欧美固态电池企业融资总额已突破42亿美元。

曾几何时,中国半导体几乎不断有大基金投资、大项目上马,以及美国制裁的新闻。长期处于聚光灯下,中国半导体成为

Dynabook在退出十年后宣布重返美国消费市场。

Canalys最新数据显示,受到消费需求激增8%的推动,2024年第四季度中国大陆的PC市场开始复苏,同比增长2%。

根据TrendForce集邦咨询最新调查,2024年第四季由于Apple(苹果)手机生产进入高峰,以及中国部分地方提供消费补贴

德州仪器近日推出了全球超小型 MCU,进一步扩展了品类齐全的 Arm® Cortex®-M0+ MSPM0 MCU 产品组合。

创新是企业持续发展最大的价值。

“闪迪(Sandisk)又回来了!”在3月12日的存储年度盛会CFMS MemoryS 2025上,闪迪公司全球产品副总裁Eric Spa

摩尔斯微电子推出合规的Wi-Fi HaLow片上系统(Soc),开启欧洲连接技术新纪元。超低功耗、远距离连接功能现已为

CFMS | MemoryS 2025已圆满落幕,期间包括三星电子、长江存储、铠侠、美光、闪迪、高通、Arm、慧荣科技、S

Hyperlux™ ID iToF 系列将深度测量距离提升至最远 30 米,提高工业环境中的生产效率和安全性

26TB大容量CMR HDD助力WD Red Pro与G-DRIVE/G-RAID系列专业级产品矩阵,赋能数据存储拓展与生产力跃升

全新一代MCU可以满足各种区域控制架构和电气化系统需求,助力汽车制造商向软件定义汽车(SDV)过渡。

将出色的高

聚洵半导体科技(上海)有限公司(Gainsil Semiconductor Technology)于2016年成立于上海张江科学城,是一家全球

领域新成果领域新成果4月必逛电子展!AI、人形机器人、低空飞行、汽车、新能源、半导体六大热门新赛道,来NEPCO

后量子加密技术帮助保护数字基础设施免受量子计算机在将来带来的潜在威胁。

英飞凌坚信低碳化和数字化是未来十年的关键驱动力,半导体在应对能源挑战和推动数字化转型中扮演着重要角色。

近期热点

EE直播间

更多>>在线研讨会

更多>> 点击查看更多

Copyright © 2000-2025 eMedia Asia Ltd. All rights reserved.

北京科能广告有限公司深圳分公司 版权所有

分享到微信

分享到微博

分享到QQ空间

推荐使用浏览器内置分享

分享至朋友圈